罗兰贝格管理咨询公司在全球36个国家设有50家分支机构。作为一家独立咨询机构,罗兰贝格已成功运营于全球各主要市场,而中国是其中最重要的市场之一。罗兰贝格进入中国市场30余年以来,已为众多中外企业提供战略、运营及业绩管理方面的咨询服务。目前,罗兰贝格已在中国成立5个办事处,拥有360余名咨询顾问。

本文作者

郑赟

罗兰贝格全球高级合伙人

时帅

罗兰贝格执行总监

近日,罗兰贝格联合中国电动汽车百人会发布《中国新能源汽车供应链白皮书2020》,梳理了在新的行业背景之下,新能源汽车供应链的产业变革驱动力与竞合趋势,以及“国内大循环为主、国内国际双循环”新发展格局给汽车供应链带来的挑战及机遇,并基于此,向中国新能源汽车供应链提出了应对疫情与国际形势变化、强链补链的战略建议。

供应链变革趋势

从市场现状来看,全球新能源汽车市场仍处于发展初期,规模仍有待进一步放量,整体产业链增长与发展潜力巨大,中国、欧洲和美国在全球新能源汽车浪潮中扮演了关键角色。

聚焦中国市场,国内新能源汽车产业起步较早,自2001年“863”电动车重大专项计划诞生开始,经过十余年的持续发展,其销量规模已突破100万辆/年大关,年均增速超过80%。从全球视角来看,国内新能源汽车销量占全球销量的近50%,已连续5年位居全球第一,成为无可争议的新能源汽车行业领导者。我国新能源汽车行业的发展主要经历了三大阶段:起步阶段、过渡阶段与成熟阶段。当前已从起步阶段跨入各驱动因素接力、共同作用的过渡阶段,预计在2022年至2025年前后进入成熟发展阶段。

全球新能源汽车产业的快速进步也将加速全球汽车供应链的变革,尤其是催化新能源汽车核心价值链的成熟演变,其已呈现出新能源汽车部件主导未来价值增量、电气化系统垂直集成、新能源系统与智能网联系统跨链融合、核心能力要求向非汽车领域延伸四大趋势。

①新能源部件主导未来价值增量:从单车视角来看,与传统燃油车相比,到2025年,电气化系统将贡献50%以上的整车价值增量。

②电气化系统垂直集成:电驱动系统与电控系统的集成化为核心趋势,进一步整合供应链,并对竞争格局带来深远影响。

③新能源系统与智能网联系统跨链融合:未来整车架构的研发重点将向域融合、软硬解耦的电气架构革新转移,推动电气化系统与智能化系统不断跨链融合。

④核心能力要求向非汽车领域延伸:重点由传统的机械设计、制造、集成能力等向新材料研发应用、电气化系统开发、软件算法研发等新兴能力转变。

中国新能源汽车供应链的变革趋势既与全球具有一定的趋同性,又在政策、产业、市场层面显示出独特性:

①新能源产业鼓励政策已上升至国家战略层面,以补贴、双积分等政策为强力抓手,全面引导主机厂向新能源转型与产业链发展。

②部分新能源供应链企业将逐步完成国际化,实现对于技术方向的引领,跻身行业领导者地位,国际市场参与度不断提升。

③国内市场竞争环境呈现开放、透明、公正的特点,国内、国外主机厂与供应商同台竞技、百花齐放,竞争与合作长期共存。

④新能源供应链发展重点将从产品性能的跨步提升向整车级与部件级的安全性和环保性转移,更加重视产品的安全性和价值循环。

产业竞合趋势

相比传统汽车,在“新四化”趋势影响下,汽车价值链将进一步细化并延长,涉及环节增多,带来更多技术与商业模式创新发展机遇,由此对行业竞争格局产生深刻影响。

①核心供应链高集中度和寡头格局仍将持续:以动力电池行业为例,玩家集中度较高并持续提升,业内Top10企业的市场占有率从2016年的77%上升至2020年上半年的94%。

②强势主机厂带动效应明显:在“三电”市场集中度逐步提高的背景下,中小零部件企业的生存环境不容乐观,能否成功进入强势车企供应链将成为关键,与强势主机厂绑定意味着有机会大幅提高市场占有率,甚至迈入业内头部企业行列。

③主机厂自研带来的供应链重塑:主机厂重新定义采购策略,由集中外采转向重度自研,并且以特斯拉为代表的行业领导玩家不断进行供应链垂直整合,以进一步强化自身产品技术的领先优势与竞争壁垒。

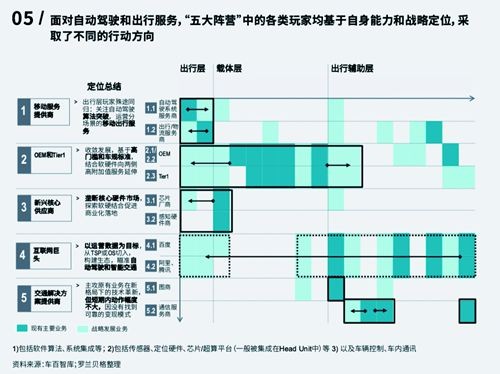

④价值链竞争边界逐渐模糊:“新四化”趋势下,在传统主机厂不断拓展业务边界的同时,造车新势力、出行公司、科技公司等也纷纷进入汽车行业,这使得汽车价值链竞争边界逐渐模糊。

⑤生态体系共建实现风险分摊:“新四化”浪潮带来价值链合纵连横,包括各类战略合作、生态联盟的兴起,主机厂与供应商合资的深度绑定,以及充换电、车电分离等创新运营模式的不断涌现(如图)。

挑战与机遇

国内新能源汽车供应链面临的挑战主要来自于部分核心技术尚不成熟、二/三梯队玩家生存压力较大、国际巨头入华对本土供应商的挑战,以及后补贴时代的盈利压力四大方面:

①电子电气架构与软件算法、中央计算芯片与功率半导体仍为当前“卡脖子”的核心技术,由于国内产业链尚不成熟,因此对国外技术与产品进口依赖度仍较高。

②2016年至2020年上半年,新能源汽车动力电池、电池管理系统、驱动电机的CR10分别达到94%、78%、59%,行业寡头开始显现,与此对应的是中小企业生存压力大,尾部企业生存空间被持续压缩。

③合资主机厂新能源产品进入发力期、日韩系电池重返中国市场、欧系电机市场占有率快速提升,本土现有玩家的市场地位将受到严峻挑战,压力进一步增加。

④新能源整车销量规模有待释放,带来规模效应提升的挑战;与此同时,整车利润率低,补贴退坡后盈利压力大;而“三电”部件盈利性尚可,预计未来其利润空间将进一步承压。

国内新能源汽车供应链面临的机遇主要体现在用户接受度领先、核心技术不断突破与供应链环节“百花齐放”三大维度:

①与全球其他主要国家相比,国内终端消费者对电动汽车的接受度与购买意愿名列前茅,营造了良好的终端市场氛围,并且目标用户群体逐渐从限牌的高线城市下探至三四线及以下城市与农村。

②在整车层面,行驶能耗降低,纯电续航里程提升,进一步消除用户的用车焦虑;在部件层面,电池技术领先,跨入全球第一阵营,电机有望实现国产替代;在基础设施层面,充电桩市场加速成熟,车桩比不断优化,进一步消除了用户的补能担忧。

③自主品牌持续发力,高端新能源汽车品牌与纯电动平台全新车型层出不穷;各大主机厂基于产品定位差异采取向多个供应商采购策略,国内供应商渗透机遇显著增加;同时,产业链环节上下延伸,实现全生命周期闭环覆盖,例如动力电池的回收与梯度利用已逐步兴起。

构建双循环格局

中国新能源汽车市场发展的目标始终为全面、均衡的产业链能力建设,这正是跻身汽车强国的必要条件。因此,在避免出现价值链短板的大前提下,需要重点推进强链补链,以现有价值链能力优势为核心牵引,实现综合能力塑造与短板补齐。背后的核心在于顶层助力、头部牵引、积极应用三大环节,挖掘内需和外在市场的潜力,尽快形成以汽车产业“国内大循环为主体、国内国际双循环”相互促进的新发展格局,培育新形势下我国汽车产业参与国际合作和竞争的新优势。

①顶层助力为重要出发点与动能来源。中央与地方政府需以终为始,从产业的战略发展目标与终局出发,提升战略重视度,制订详尽的产业发展规划与路线图,形成高层次方向指引。一方面,作为抓手构建相关产业平台、统领资源分配与技术协同共享;另一方面,通过产业基金、政策扶植与补贴等途径,强力助推行业发展。

②头部牵引是产业进步的主要途径。针对已在特定产业链环节形成技术和规模优势的行业领先玩家,应充分发挥行业带头人的作用,局部带动整体,强链带动弱链。一方面,应针对原有领域进一步加大资源投入,着力布局下一代技术的开发;另一方面,则应发挥现有技术、人才与资源优势,在达成协同性的基础上适当向产业链上下游拓展,以自建、合资、合作等丰富形式,为其他弱链环节赋能。

③积极应用是实现成熟与商业化的关键环节。对于已取得一定成果、可实现初步商业化的传统弱链环节,政府与上下游玩家可通过采购补贴、定点扶持等方式,积极引导相关产品的上车搭载与商业化应用,对产品与技术进行持续优化和改进,促成良性的正循环,不断提升竞争力,最终达到业内领先水平。