汽车销量二十多年来第一次同比下滑了。紧接着国家发改委又出台促进消费新政,汽车也位列其中。是不是真如有些媒体所说,“一个黄金时代被终结了”?当业内外都聚焦于各个车企,尤其是上市公司2019年发展规划的时候,作为触角最敏锐的一群人,券商们纷纷给出了自己的研报分析——汽车行业依然有着广阔的发展空间。对于行业龙头上汽,要么买入,要么增持。

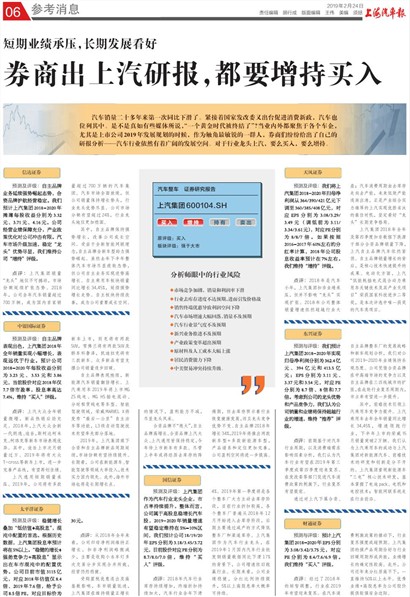

分析师眼中的行业风险

◆市场竞争加剧,销量和利润率下滑

◆行业去库存进度不达预期,进而引发价格战

◆销售终端优惠导致利润空间下降

◆汽车市场增速大幅回落,销量不及预期

◆汽车行业景气度不及预期

◆新兴业务推进不及预期

◆产业政策变革超出预期

◆原材料及人工成本大幅上涨

◆居民消费能力下降

◆中美贸易冲突持续升级。

信达证券

预测及评级:自主品牌业务延续强势崛起态势,合资品牌护航经营稳定。我们预计上汽集团2018-2020年摊薄每股收益分别为3.32元、3.71元、4.16元。公司经营业绩保障充分,产业政策优化对公司冲击有限。汽车市场升级加速,稳定“龙头”优势尽显,我们维持公司“增持”评级。

点评:上汽集团销量“龙头”地位不可撼动,市场份额延续扩张态势。2018年,公司全年汽车销量超过700万辆,成为国内首家销量超过700万辆的汽车集团。汽车市场全面放缓,但公司销量保持增长势头,行业龙头优势尽显。公司市场分额有望超过24%,行业龙头地位更加稳固。

其中,自主品牌保持强势增长,改善公司成长空间。受益于全新智能网联理念,自主品牌全新车型助力强势崛起。虽然去年下半年整体汽车市场尽显疲软态势,但公司自主业务实现逆势高增长。自主乘用车板块销量同比增长34.45%,延续强势增长走势。自主板块持续改善,成为公司重要成长空间。

中银国际证券

预测及评级:自主品牌表现出色,上汽集团2018年全年销量实现小幅增长,表现远优于行业。预计公司2018-2020年每股收益分别为3.23元、3.53元和3.86元,当前股价对应2018年仅7.7倍市盈率,股息率高达7.4%,维持“买入”评级。

点评:上汽大众全年销量微增,新品热销后劲充足。2018年,上汽大众全新一代朗逸、途岳,斯柯达柯米克、柯珞克等新车市场表现优异。其中,途岳上市次月销量过万。2019年将有大众T-cross等新车上市,进一步完善产品线,有望再创佳绩。

上汽通用短期销量承压。2019年,公司将有多款新车上市,别克将有两款SUV,雪佛兰将有两款SUV及轿车科鲁泽,凯迪拉克将有三款新车。众多新品有望支撑公司销量逐步回暖。

自主品牌表现抢眼,新能源汽车销量翻倍增长。上汽乘用车2019年将上市MG ZS纯电、MG HS插电混动、分时租赁纯电等车型。智能驾驶领域,荣威MARVEL X将发布“最后一公里”自主泊车等功能,L3级自动驾驶技术有望率先部分落地。

2019年,上汽集团旗下合资和自主品牌新品周期延续,市场份额有望持续提升。长期看,公司在新能源车、智能驾驶等领域大举投入,技术实力国内领先。此外,海外市场也将是长期增长点。

太平洋证券

预测及评级:稳健增长叠加“低估值+高股息”,混沌中配置的首选。根据历史数据,上汽集团股息率预计将在5%以上。“稳健的增长+强劲竞争力+高股息”显示出在车市混沌中的配置优势。公司目前市值3115亿元,对应2018年估值仅8.4倍、2019年7.6倍,给予公司8.5倍PE,对应目标价为30元。

点评:从2018年全年来看,公司归母净利润维持正增长,扣非净利润略微减少,主要是收购小糸车灯多次交易分步实现合并所致,经营仍然稳健。

受购置税优惠退出及高基数影响,车市销量低迷,上汽集团在维持销量正增长的情况下,盈利能力不减,尽显龙头风采。

合资品牌不“熄火”,自主品牌高增长。合资品牌上汽大众、上汽通用皆保持稳定,今年待上市新车有多款。尽管上半年或将经历去库存的阵痛期,但去库存预示着行业恢复健康发展,而且龙头竞争优势不变。自主品牌2018年增长34%,2019年将推出两款新车型+多款新能源车型,产品谱系和定位更加完善,公司盈利空间将进一步提高。

国信证券

预测及评级:上汽集团作为汽车行业龙头企业,市占率持续提升。整体而言,公司属于高股息稳增长汽车股,2019-2020年销量增速有望稳定维持在5%-10%区间,我们预计公司18/19/20年EPS分别为3.18/3.45/3.72元,目前股价对应PE分别为8.7/8.0/7.0倍,维持“买入”评级。

点评:2018年汽车行业库存持续增加,终端折扣持续加大,汽车行业全年下滑4%。2019年第一季度将是各个整车厂大力主动去库存阶段,目前行业折扣较高,各个整车厂普遍从2018年12月开始进入去库存阶段,后期主要通过减产的方式降低整车厂和渠道库存。上汽集团作为汽车行业龙头,在2019年1月国内汽车行业批发侧销量数据同比下滑17%的背景下,公司增速依旧跑赢行业。长期来看,公司业绩稳健,分红比例持续提升,5%以上高股息率大概率可持续。

天风证券

预测及评级:我们将上汽集团2018-2020年归母净利润从364/390/421亿元下调至360/385/408亿元,对应EPS分别为3.08/3.29/3.49元(调低前为3.11/3.34/3.61元),对应PE分别为8/8/7倍。如果按照2016-2017年60%左右的分红率计算,2018年公司股息收益率预计在7%左右。我们维持“增持”评级。

点评:2018年是汽车小年,上汽集团扣非业绩承压,但并不影响“龙头”实现扩张。2018年公司整体销量增速依然超越行业大盘;汽车消费周期由去库存走向去产能,未来低效产能逐渐出清,正是产业综合实力雄厚的上汽实现优胜劣汰的最佳时机,坚定看好“龙头”长期竞争格局。

上汽集团2018年全年及第四季度扣非数据下跌源于部分合资品牌销量下降,上汽自主品牌汽车依然紧俏。自主品牌销量增长的背后,是核心技术快速提升的成果。电动化方面,上汽“低能耗插电式混合动力乘用车关键技术及其产业化项目”荣获国家科技进步二等奖,是本次评选中唯一获奖的汽车类项目。

东兴证券

预测与评级:我们预计上汽集团2018-2020年实现归母净利润分别为362.4亿元、394亿元和413.5亿元;EPS分别为3.11元、3.37元和3.54元,对应PE分别为8.7倍、8倍和7.7倍。考虑到公司的龙头优势和产品竞争力,我们认为公司销量和业绩将保持超越行业的增速,维持“推荐”评级。

点评:前期基于对汽车行业周期,以及消费端需求影响因素分析,我们认为汽车行业有望在2019年第三季度或第四季度迎来复苏。在发改委等部门促进汽车消费政策的刺激下,行业复苏有望提前。

通过对上汽下属合资、自主品牌整车厂的发展战略和新车规划分析,我们对公司2019-2020年业绩保持乐观态度。公司凭借合资品牌在中高端市场的竞争力以及自主品牌在三四线城市的扩张,在此轮行业复苏周期内,市占率有望进一步提升。

其中,前瞻技术引领上汽乘用车竞争力提升。上汽乘用车去年全年销量同比增长34.45%,增速领跑行业,下半年上市的荣威i5月销量突破2万辆。我们认为上汽乘用车的成功与上汽集团对新能源汽车、前瞻技术的研发和创新是分不开的。上汽集团重视新能源车“三电”核心技术研发,基本掌握了电池pack、电机和电控技术;智能网联系统走在行业前沿。

财通证券

预测与评级:预计上汽集团2018-2020年EPS分别为3.08/3.42/3.75元,对应PE分别为8.4/7.6/6.9倍。我们维持“买入”评级。

点评:经过了2018年的短暂调整,行业在2019年有望迎来复苏。在汽车消费刺激政策的推动下,行业复苏强度或超预期。上汽集团的强产品周期恰好与行业回暖周期形成共振,业绩增长的确定性较高。此外,公司近年来分红居高不下,一直维持50%以上水平。优秀业绩+高股息率为公司股价提供较强安全边际。