麦肯锡是一家全球性管理咨询公司,致力于帮助各类组织实现有价值的变革。“我们的业务足迹遍及67个国家、135个城市,帮助私营、公共和社会部门各领域客户打造高瞻远瞩的战略,转变旧有工作方式,用科技解锁价值,并帮助客户打造持续变革能力。我们为组织及其人员,乃至整个社会带来的不仅仅是变化,而是能创造出切实价值的变革。”

当欧洲、美国和日本的许多汽车厂商(OEM)和供应商刚刚开始在核心市场大规模推出纯电动汽车(BEV),在中国,一个迅猛增长的纯电动车市场和生态系统已然形成。

为帮助全球汽车厂商和供应商真正了解中国纯电动车市场的主要挑战和机遇,我们深入分析了十款在中国流行的纯电动汽车,它们占据了很大一部分市场,兼顾了老牌和新兴厂商,包括别克(Buick)、比亚迪(BYD)、广汽(GAC)、吉利(Geely)、江淮(JAC)、蔚来(NIO)、荣威(Roewe)、上汽(SAIC)和威马(Weltmeister)等品牌或厂商。本次分析所涉及公司旗下的全部纯电动汽车(BEV)和电动汽车(EV)产品线占据全中国45%的市场份额。这次对标测试包含详细的技术分析,以及细化至单个零部件的成本估算。

通过对中国市场的研究,以及对上述参与此次对标测试的纯电动汽车的分析,我们得到以下洞见:

①中国纯电动汽车市场由中国OEM主导,2019年占据了大约85%的市场份额。这个市场之所以能持续增长,并不仅仅是补贴与政策扶植的结果,也是因为这些产品对消费者越来越具有吸引力。

②对于第一代纯电动汽车,许多中国汽车厂商主要聚焦于低资本支出(CAPEX)、快速走向市场、缩短产品上市时间及以本地供应商为主的生态系统。他们采用现有概念和制造技术,利用现成组件及高度模块化的方式进行预装配。这种方式创建了一种有望盈利的商业模式,至少在我们分析的纯电动车型中,有一部分是这类情况。

③参与对标的车型在动力总成设计(包括电驱系统、电力电子系统及电池系统)、电子电气架构(E/E)以及定价模型等方面所存在的差异显示,纯电动汽车在设计和成本方面仍然存在相当大的改善空间。

中国正迅速迈向电动出行时代

中国汽车市场是全球汽车业最大的利润池,贡献了全球总利润的1/3(约400亿美元)。如今,这个市场正转向电动出行。2014-2019年间,纯电动汽车在中国的销量每年增长80%。2019年,中国的纯电动汽车销量超过了90万辆,全球售出的纯电动汽车中有57%是在中国市场售出的,使中国当仁不让成为全球最大的纯电动汽车市场。而从OEM市场份额来看,中国厂商几乎完全垄断了这个市场。2019年,国外的汽车厂商在纯电动汽车市场年销量中仅占15%的份额。

驱动中国纯电动汽车销量增长的因素主要有两个:

①补贴、配额及监管法规促进了电动汽车的生产和普及,这些因素未来也会持续发挥作用。

②纯电动汽车的价值主张对消费者的吸引力不断增强。在安全性、性能、连接性及品牌等方面,消费者对纯电动汽车的总体印象均非常正面。消费者了解纯电动汽车的经济和环保优势,而不俗的驾驶体验更是让纯电动车备受青睐。

尽管如此,某些挥之不去的顾虑仍限制了需求。其中,充电桩等基础设施数量不足首当其冲,45%的受访者提到这一因素。

许多专为中国消费者设计的新车型促进了纯电动车销量增长,2019年,愿意考虑纯电动汽车的消费者比率高达80%。针对10种对标车型的消费者态度分析显示,消费者的平均认可率达到85%,反映出所有汽车厂商都能根据客户需求量身定制产品。参与对标分析的所有车型的绝对续航里程和动力水平均不亚于欧、美、日同类车型,而在续航售价比方面更胜一筹。参加测试的中国纯电动汽车的续航里程几乎是同价位国外车型的两倍。

未来的市场前景令人鼓舞:中国纯电动汽车市场渗透率预计将从2019年的3.9%增加至2025年的14%-20%,销量将达到380万-500万辆。中国政府在2020年3月决定将购买补贴政策延长两年,以推动纯电动汽车的销售。我们预计,经过萎靡不振的2020年(与疫情发生前的百分比两位数增长相比)之后,纯电动汽车市场将在2021年再度发力——不论是以绝对水平还是相对水平衡量。

一旦市场达到一定规模,中国纯电动车厂商很快能实现盈利

得益于中国市场独有的一些特征,好几款车型在成本结构上都具有优势,这使它们有望实现盈利。对现有内燃机(ICE)平台的再利用缩短了产品上市时间,现成的组件和高度模块化的系统使资本支出维持在较低水平。而中国本地供应商在电子和电池领域经过多年积累,已拥有丰富的专业经验。这样的供应商生态系统正好支撑了上述设计理念及其效果。

我们基于逾25万个数据点对物料和生产成本进行了估算。结果表明,10个车型中有9个能达到中等或以上水平的边际贡献率,最高可达50%。不过,当我们将保修、营销成本、一般性成本及管理费用、研发、资本支出纳入考量之后,我们估计营业利润率依然为正的车型将减少。固定成本的巨大差异可能源自多重因素,比如整合深度、采购策略差异、厂商总产量等。

市场新玩家尤其需要应对结构性挑战以及总体产量较低的困难。除了在研发上付出更多努力外,通过柔性制造和价值链的战略定位来优化资本支出有助于更多纯电动汽车厂商实现盈利。

为快速提供多种纯电动汽车产品和车型,中国多数纯电动汽车厂商均通过调整现有内燃机平台或使用多用途通用平台来制造汽车。在物理拆解过程中,我们也利用3D数字孪生/虚拟现实软件比较了这些车型的设计。这项工作让我们看到,10款纯电动汽车中有9款在电池形状、电池位置以及地板形状等方面具备相似特征。由此可见,这些车型都使用了过去的内燃机底盘。也就是说,制造它们采用的是经过修改或可共用的内燃机平台。同样,采用相似设计有助于推进产业化,因为现有工艺和制造技术蓝图都能派上用场。在产品开发流程中,产业化占了相当大的比重,这种方式对于缩短产品上市周期至关重要。

此外,我们观察到这些汽车厂商均采用一种分组式设计方式,聚焦于现有概念与制造技术,并使用现成组件。这些做法有助于减少资本支出并加速产业化。

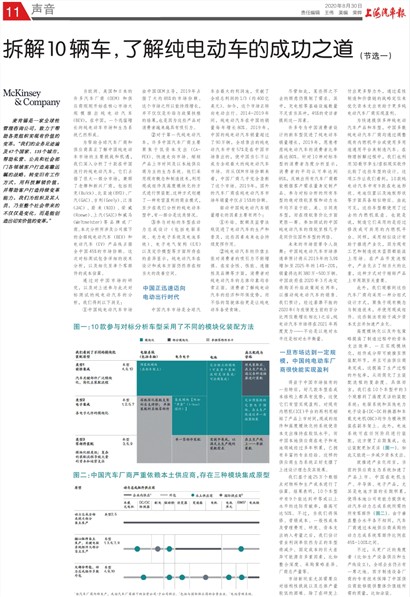

高度模块化以及外包策略提高了制造过程中的资本支出效率。一旦实现模块化,组件成分即可被推至预装配环节,并且可由供应商来完成,这提高了生产过程的外包率,从而简化了主装配流程的复杂度。具体而言,我们在10个车型中的3个观察到了高度灵活的装配系统:电驱系统和其他电力电子设备(DC-DC转换器和车载充电机OBC)均作为模块预装在副车架上。此外,电池系统可在任何阶段进行装配,这方便了后期集成,也让装配更加灵活(图一)。如此又能进一步减少资本支出。

就推进产业化而言,当前的供应商生态系统加速了产品上市。中国在电机生产、半导体、电子产品,尤其是电池方面的长期积累,使得本地公司有能力提供电动汽车动力总成系统所需的所有零部件(图二)。由于垂直整合水平各不相同,汽车厂商通过本地供应商采购的动力总成系统零部件比例在45%-100%之间。

不过,从更广泛的角度看(比如生产设备供应和生产线设立),全球企业仍占有一席之地。西方制造设备厂商的专有技术保障了中国供应商能够提供整体价值链所需的质量,比如涂装。